La fiscalité des distributions effectuées par un OPCI dépend en premier lieu de sa forme juridique. Les distributions effectuées par les OPCI constitués sous la forme de SPPICAV sont imposées selon le régime fiscal des dividendes. La fiscalité des distribution effectuées par un OPCI rattaché à la catégorie des FPI dépend de la nature des revenus distribués.

Les OPCI peuvent prendre la forme soit de SPPICAV, soit de FPI. Les SPPICAV sont des sociétés de placement à prépondérance immobilière à capital variable. Les FPI sont quant à eux des fonds de placement immobilier, autrement dit des copropriétés de valeurs mobilières émettant des parts.

Le régime d’imposition des SPPICAV

Les SPPICAV jouissent d’une personnalité morale et peuvent être constituées sous la forme d’une société anonyme (SA) ou d’une société par actions simplifiée (SAS). Elles sont fiscalement transparentes. Les revenus distribués sont donc imposables entre les mains de l’investisseur, dès leur perception effective. Quelle que soit l’origine des revenus distribués (loyers perçus par l’OPCI, revenus financiers, plus-values mobilières ou immobilières), ils sont traités selon le régime fiscal des valeurs mobilières, et donc soumis au régime d’imposition des revenus mobiliers.

Le régime d’imposition des dividendes

Depuis le 1er janvier 2018, le prélèvement forfaitaire unique (PFU) est devenu le mécanisme de taxation par défaut des dividendes. Ces derniers sont imposés au taux global de 30% (flat tax), 12,8% au titre de l’impôt sur le revenu, 17,2% au titre des prélèvements sociaux.

Le contribuable conserve toutefois la possibilité d’opter, l’année suivant la perception des dividendes, pour le régime antérieurement en vigueur (l’imposition au barème progressif de l’impôt sur le revenu), si cela lui est plus favorable. Attention, car cette option, annuelle, pour le barème progressif est globale : elle s’applique non seulement aux dividendes perçus, mais aussi à tous les autres revenus entrant normalement dans le champ du PFU.

| Suppression des abattements sur les dividendes La mise en place du prélèvement forfaitaire unique entraîne la suppression des abattements dont bénéficiaient les dividendes. Ainsi, l’abattement de 40% sur leur montant brut est supprimé : les 12,8% perçus au titre de l’impôt sur le revenu s’appliquent sur la totalité des dividendes perçus. De la même manière, l’imposition via le mécanisme du PFU entraîne l’impossibilité de déduire, au titre de l’impôt sur le revenu, une partie de la CSG payée sur les dividendes (6,8 % au 1er janvier 2018). L’abattement de 40% et la déductibilité partielle de la CSG sont en revanche toujours pris en compte si le contribuable opte pour l’imposition au barème progressif de l’impôt sur le revenu. |

Le régime d’imposition des FPI

Les FPI sont des copropriétés de valeurs mobilières, qui émettent des parts. Ils sont également « fiscalement transparents », au même titre que les SCPI. Ils ne payent donc pas d’impôt sur les revenus qu’ils encaissent. Ce sont les associés qui, à titre individuel, sont personnellement redevables de l’impôt sur la part des bénéfices qui leur sont distribués. Le régime d’imposition de ces revenus, entre les mains des associés, dépend de leur nature fiscale.

Les revenus distribués par le FPI peuvent provenir de quatre sources différentes

- Les loyers payés par les locataires des immeubles nus détenus par l’OPCI : il s’agit alors de revenus fonciers ;

- Les loyers payés par les locataires des immeubles meublés détenus par l’OPCI : il s’agit alors de revenus imposés dans la catégorie des bénéfices industriels et commerciaux ;

- Les dividendes et autres revenus ou plus-values de nature financière issus des placements financiers effectués par l’OPCI : il s’agit alors de revenus mobiliers ou de plus-values mobilières ;

- Les plus-values dégagées lors de la cession des actifs immobiliers détenus par l’OPCI : il s’agit alors de plus-values immobilières

Le régime d’imposition des revenus fonciers

Le régime de droit commun, ou du « réel »

Il est applicable par défaut lorsque le régime spécifique du micro-foncier (revenus fonciers supérieurs à 15 000 €, voir plus loin) ne l’est pas ou sur option du contribuable. En pratique, celui-ci a intérêt à opter pour le régime réel dans le cas où il a acheté ses parts à crédit et que les intérêts d’emprunt représentent une dépense plus importante que l’abattement de 30% prévu dans le micro-foncier.

Le revenu net à déclarer dans le formulaire spécial n°2044 est celui indiqué par la société de gestion de l’OPCI, toutes les charges et frais de gestion ayant déjà été déduits au niveau de l’OPCI. Ce revenu vient s’ajouter aux autres revenus du contribuable, et est donc imposable au taux progressif de l’impôt sur le revenu. Les revenus fonciers sont également soumis aux prélèvements sociaux. Le taux des prélèvements sociaux sur les revenus perçus depuis 2017 est de 12,7%, dont 6,8% sont déductibles du revenu global imposable.

| La déductibilité des intérêts en cas de financement à crédit A la différence des OPCI-SPPICAV, les OPCI-FPI peuvent a priori bénéficier de la déductibilité des intérêts des emprunts contractés pour financer leur acquisition. Ces intérêts sont déductibles par le contribuable de ses revenus fonciers. Mais, en aucun cas, ils ne peuvent contribuer à la formation d’un déficit imputable sur le revenu global. Le déficit provenant des intérêts est simplement reportable sur les revenus fonciers des dix années suivantes. |

Le régime du « micro-foncier »

Lorsque le contribuable dispose de revenus bruts fonciers en direct, et qu’il perçoit également des revenus fonciers distribués par des OPCI, il peut prétendre au régime du micro-foncier si l’ensemble de ses revenus fonciers est inférieur à 15 000 €. Il bénéficie alors d’un abattement de 30%. Le revenu brut foncier est à déclarer à la ligne BE (rubrique Revenus fonciers) de la déclaration d’ensemble de revenus n°2042. C’est l’administration qui pratique l’abattement de 30% représentatif de l’ensemble des charges de la propriété.

Attention, car les contribuables dont les seuls revenus fonciers sont issus de leur quote-part au sein d’un OPCI sont exclus du dispositif du micro-foncier, quel que soit le niveau de leurs revenus fonciers. Ils sont donc soumis au régime réel et doivent déposer une déclaration n°2044. Toutefois, une dispense est admise par l’administration. Il suffit que le contribuable porte directement le revenu sur la déclaration d’ensemble n°2042, en y joignant le justificatif remis par la société de gestion.

| Le traitement fiscal des revenus de source étrangère Les OPCI investissent massivement hors de France (45% de la valeur vénale de leur patrimoine immobilier physique à fin 2016, selon l’IEIF). Une partie de leurs revenus fonciers peut alors provenir de loyers perçus sur des immeubles situés à l’étranger. Ces revenus de source étrangère subissent un traitement fiscal particulier puisqu’ils ont déjà subi l’impôt dans leur pays d’origine. La plupart des conventions fiscales européennes vise en effet à éviter une double imposition des revenus fonciers de source européenne entre les mains des associés résidents de France, tout en préservant la progressivité de l’impôt sur les autres revenus des associés imposés en France. Ces conventions fiscales prévoient en règle générale :

|

Le régime d’imposition des bénéfices industriels et commerciaux

Les revenus de locations meublées relèvent fiscalement du régime des bénéfices industriels et commerciaux (BIC). Ils sont déterminés par différence entre les loyers d’une part, les charges et les amortissements d’autre part. Ces revenus sont exclus du régime dit de la micro-entreprise. Ils sont donc imposables selon le régime du bénéfice réel. Ils viennent s’ajouter aux autres revenus du contribuable et sont imposés au barème progressif de l’impôt sur le revenu.

Le régime d’imposition des revenus et plus-values de nature financière

L’imposition des dividendes

Les dividendes distribués par les OPCI-FPI sont imposés selon les mêmes modalités que les dividendes distribués par les OPCI-SPPICAV (voir plus haut).

L’imposition des plus-values

Les plus-values réalisées par les OPCI sur la cession d’actifs financiers relèvent du régime des plus-values sur valeurs mobilières. Depuis le 1er janvier 2018, le prélèvement forfaitaire unique (PFU) est devenu leur mécanisme de taxation par défaut. Les plus-values sur valeurs mobilières sont imposées, dès le 1er euro de cession, au taux global de 30% (flat tax), 12,8% au titre de l’impôt sur le revenu, 17,2% au titre des prélèvements sociaux. Les plus-values taxables sont les plus-values « nettes », après déduction des éventuelles moins-values constatées au cours du même exercice fiscal.

Le contribuable conserve toutefois la possibilité d’opter, l’année suivant la constatation des plus-values, pour le régime antérieurement en vigueur (l’imposition au barème progressif de l’impôt sur le revenu), si cela lui est plus favorable. Cette option permet notamment de continuer à bénéficier des abattements pour durée de détention pour la partie imposable à l’impôt sur le revenu, mais uniquement lorsque les titres cédés ont été acquis ou souscrits avant le 1er janvier 2018. Les gains supporteront, en plus du barème progressif, les 17,2% de prélèvements sociaux sur 100% de la plus-value constatée (l’abattement pour durée de détention ne s’applique pas aux prélèvements sociaux). Dans cette option, la CSG est reste déductible à hauteur de 6,8 %.

Attention, car cette option, annuelle, pour le barème progressif est globale : elle s’applique non seulement aux plus-values mobilières, mais aussi à tous les autres revenus entrant normalement dans le champ du PFU.

| Suppression des abattements pour durée de détention La mise en place du prélèvement forfaitaire unique entraîne la suppression des abattements pour durée de détention (50 % au bout de deux ans, 65 % après huit ans) dont bénéficiaient les plus-values mobilières imposées à l’impôt sur le revenu. De la même manière, l’imposition via le mécanisme du PFU entraîne l’impossibilité de déduire, au titre de l’impôt sur le revenu, une partie de la CSG payée sur les plus-values mobilières (6,8 % au 1er janvier 2018). Les abattements pour durée de détention et la déductibilité partielle de la CSG sont en revanche toujours pris en compte si le contribuable opte pour l’imposition au barème progressif de l’impôt sur le revenu, sous certaines conditions. |

Le régime d’imposition des plus-values immobilières

Lorsque l’OPCI procède à la cession d’un actif immobilier, cette opération est soumise au régime des plus-values immobilières, selon les règles de droit commun, et sauf exception.

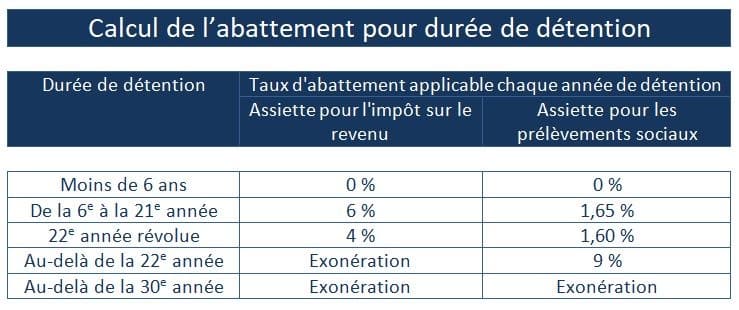

Comme pour la détention d’un bien immobilier en direct, la plus-value, déterminée par différence entre prix de cession et le prix « de revient » de l’actif fait l’objet d’un abattement par année de détention différencié pour l’impôt sur le revenu (exonération après 22 ans de détention) et pour les prélèvements sociaux (exonération après 30 ans de détention).

L’établissement de la déclaration et le paiement de l’impôt sont effectués directement par le notaire et le dépositaire de l’OPCI. Mais, compte tenu de la transparence fiscale de l’OPCI-FPI, ce sont les porteurs de parts qui sont considérés comme redevables de l’impôt sur la plus-value. Pour les particuliers qui détiennent les parts dans leur patrimoine privé, cette subtilité est toutefois sans incidence : la plus-value est déclarée et payée en leur nom, et pour leur compte, par le notaire et le dépositaire de l’OPCI. En revanche, pour les porteurs de parts qui relèvent des régimes des bénéfices professionnels (BIC, BA, BNC), ou de l’impôt sur les sociétés, il en va différemment. Leur quote-part de plus-value leur est versée, à charge pour eux de l’inclure dans leur déclaration de résultat.