Les taux d’intérêt ont encore baissé et sont désormais, nuls ou négatifs. Les mesures prises par les Banques Centrales ne parviennent pas à relancer l’économie.

Cet article répond à trois questions :

- Comment a-t-on pu en arriver là ?

- Est-on sûr qu’il n’y a pas de solution ?

- Comment évolue l’immobilier dans cet environnement ?

Dans cette partie où se joue le destin de l’économie, il existe toutefois un joker !

Qui aurait imaginé, il y a quelques années que nous aurions des taux d’intérêt nuls ou négatifs ? Les Banques Centrales ne cessent d’inonder le monde de liquidités et de baisser les taux d’intérêt pour sauver l’économie. Allons-nous droit dans le mur ? Tout se passe comme si aucun des remèdes qu’elles adoptent ne réussissait à renverser la tendance. Ce scenario a commencé il y a une quinzaine d’années.

LES FAITS

Quand tout a commencé

« La crise des subprime en 2007 et la faillite de Lehman Brothers en 2008 ont plongé le monde dans un marasme économique dont nous n’arrivons plus à sortir ». Cette affirmation, qui semble évidente à force d’avoir été répétée, empêche de comprendre l’essentiel. La bulle impensable des subprime, de même que l’affaire Lehman Brothers, ont été des effets et non les causes de la crise.

D’abord la Chine et la mondialisation

S’il fallait nommer le plus grand événement géopolitique depuis la chute du mur de Berlin, ce serait sans aucun doute l’entrée de la Chine dans l’Organisation Mondiale du Commerce (OMC) en décembre 2001.

De ce jour date une grande vague de mondialisation avec pour conséquence le développement du commerce extérieur et la croissance mondiale. L’Asie a dès lors connu une très forte croissance, tandis que les économies américaines et européennes ont « délocalisé » leurs productions industrielles. Accélération des activités de services de notre côté, croissance industrielle et élévation historique du niveau de vie du côté des pays que l’on appelait alors émergents.

Deux phénomènes étaient en train de se produire :

- Un mouvement d’ensemble de prospérité. Les échanges mondiaux ont augmenté la richesse mondiale.

- Un bénéfice beaucoup plus sensible pour la Chine et les pays émergents, par un rééquilibrage du niveau de vie à l’échelle mondiale. Ce second aspect de la mondialisation correspondait, dans une certaine mesure, à un appauvrissement chez nous.

Mais comment accepter de voir son niveau de vie baisser durablement ? Il y avait plusieurs attitudes possibles. L’Europe et l’Amérique du Nord auraient pu attaquer le problème de front, remettre en cause leurs habitudes pour trouver de nouveaux ressorts d’excellence. Elles ont plutôt choisi l’endettement, pour cacher la baisse du niveau de vie qu’elles ne cherchaient pas à empêcher.

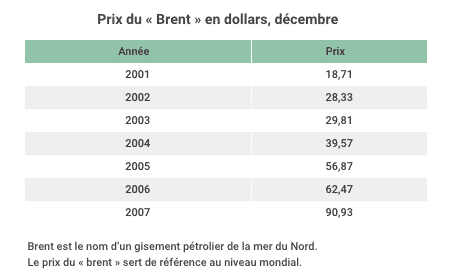

Ensuite le pétrole

Augmentation du commerce mondial, croissance économique : la consommation de pétrole a augmenté considérablement. Ce qui devait arriver arriva, les prix du pétrole se sont envolés.

Nombre d’économistes considéraient, au début des années deux mille, que le seuil de prix que l’Europe, par exemple, ne pourrait jamais supporter, était de 50 dollars. Mais rien ne se passa. Pourquoi ? Grâce à l’endettement ! Des États ou des particuliers, ou des deux, selon les pays. L’endettement a permis de reporter les difficultés financières du moment à plus tard.

Enfin la crise de 2008

L’envolée des crédits « subprime » aux États-Unis, les montages financiers à partir de ces masses de crédits, s’inscrivaient dans la vague d’endettement qui berçait nos économies à cette époque. L’accident s’est produit, ravageur certes, mais dans un contexte qui était déjà explosif : l’endettement des ménages et des États avait compensé, au niveau des apparences, une perte de pouvoir d’achat bien réel.

Pour résoudre la déflagration, les Banques Centrales sont intervenues massivement pour sauver l’économie. Elles ont inondé le monde de liquidités à faible coût.

Vint alors la technologie

En toute logique le monde aurait dû s’effondrer. D’ailleurs certains, et parfois parmi les experts les plus qualifiés, ne se sont pas privés de l’annoncer dans les années 2009 – 2011. Mais l’inattendu s’est produit.

Qui se souvient qu’Apple a commencé à vendre ses premiers smartphones en France en fin 2007 (voir ici)? La vague technologique commençait de déferler, et irriguait de nombreuses poches de croissance à un rythme qui compensait les désastres.

Plusieurs fois les Banques Centrales ont évité de justesse des accidents majeurs, pendant que le formidable envol du digital, d’internet, des téléphones portables, des applications mobiles et des réseaux sociaux, donnait un souffle nouveau à nos économies en danger.

Et maintenant, deux problèmes

Le problème de fond, le problème original, à savoir l’endettement pour couvrir la baisse du niveau de vie, n’est pas résolu :

- l’endettement est plus abyssal encore, aujourd’hui les dettes publiques et privées représentent trois fois le PIB mondial.

- et la baisse du niveau de vie des classes moyennes a bien eu lieu et menace de se poursuivre.

Avec un nouveau problème : la technologie entre désormais dans une phase autant déstabilisatrice, autant destructrice d’emplois, que porteuse de nouvelles croissances.

C’est à tout cela que se heurtent les Banques Centrales dans leur tentative pour.soutenir l’économie.

L’ANALYSE

La finance encore…

Depuis le début des années deux mille, nos pays disposaient – et disposent encore – d’un joker qu’ils n’ont pas utilisé.

Pour le comprendre, il faut revenir sur les dessous de l’affaire des subprime.

Pourquoi les crédits subprime, autrement dit les crédits donnés à des emprunteurs à risque, se sont-ils envolés ? Parce que des fonds d’investissement rachetaient massivement ces crédits aux banques, qui pouvaient alors recommencer à accorder de nouveaux crédits tout aussi risqués. Les banques avaient soudain découvert une machine à faire de l’argent : elles percevaient des commissions, puis se débarrassaient du risque ! Si l’on oublie l’éthique professionnelle, on peut comprendre qu’elles aient fait tourner la machine…

Mais pourquoi des fonds d’investissement rachetaient-ils en masse ces mauvais crédits ? On nous a dit qu’ils cherchaient de la rentabilité, et que les crédits risqués étaient naturellement plus rentables : emprunteurs moins sûrs, donc taux de crédit plus élevés.

Diable, que s’était-il passé pour que la sphère financière en arrive à un tel dérapage ?

Finance et économie

Ce qui nous amène à la question-clé : quel était exactement le problème de la sphère financière ? Et quel est-il encore aujourd’hui ?

-

- La finance a pris une importance considérable à partir des années quatre-vingt, et la « sphère financière » n’a cessé de croître depuis, sous l’effet de l’accumulation de l’épargne des ménages, de la constitution de réserves chez les pays exportateurs (Chine, Moyen-Orient) et du développement de l’endettement.

- Ses débouchés, autrement dit les endroits où elle pose l’argent dont elle dispose, sont essentiellement les obligations (dette), peu d’actions (entreprises), très peu d’infrastructures ou d’immobilier. Le constat est simple : la sphère financière investit…sur elle-même !

Dans la pratique, depuis la crise des subprime et ses traitements par les baisses de taux d’intérêt, la sphère financière a augmenté (mais cela reste vraiment très peu à son échelle) sa proportion d’infrastructures et d’immobilier, de même, mais encore à une échelle relativement microscopique, sa proportion de private equity (entreprises).

La sphère financière est un gisement fantastique de moyens qui proviennent de l’économie réelle mais qui n’y reviennent pas. On ne dit rien d’autre quand on se lamente sur le fait que les efforts des Banques Centrales ne soutiennent pas réellement l’économie, mais font monter le prix des actifs : l’argent injecté est utilisé non pour prêter aux entreprises ou pour investir dans des projets, mais pour « placer l’argent ».

Le joker

La sphère financière est donc un gisement fantastique de moyens pour venir au secours de l’économie réelle…si elle voulait bien prendre cette direction ! Autrement dit nous avons un joker, il suffirait de le jouer.

Mais comment faire ?

UNE SOLUTION

Ce que recherchent les investisseurs

Le choix des investissements ne se décrète pas.

Au niveau des institutionnels ou des particuliers, les décisions d’investissement se prennent en fonction de critères bien définis, à commencer par l’équilibre entre sécurité et rentabilité.

Or il existe un endroit de l’économie réelle qui actuellement peut répondre à ces critères : l’immobilier. En effet :

-

- Compte tenu de la perte de confiance sur le système financier global, les investisseurs, institutionnels et particuliers, sont tentés par les actifs réels.

- L’immobilier est un actif réel qui présente l’avantage d’être impliqué dans la vie économique, et d’être proche des besoins immédiats des particuliers (logement, commerce, maisons de retraite, etc.) et des entreprises (bureaux, entrepôts logistiques, etc.). En ce sens il confère une certaine sécurité aux portefeuilles par ailleurs financiers.

- De plus, il est producteur de revenus, ce qui répond aussi au critère de rentabilité.

Comme toujours, on a tendance à ne pas prêter attention à ce qui est évident. Que se passerait-il si les investissements vers le secteur immobilier devenaient plus nourris à l’échelle de la sphère financière ?

Un terrain d’atterrissage sur l’économie réelle

Imaginons que :

-

- les SCPI, OPCI et les SIIC se mettent à collecter autant que le Livret A et l’assurance-vie réunies,

- l’investissement locatif en logements neufs ou anciens absorbe une partie de l’épargne de précaution excédentaire

- des dizaines de fonds institutionnels, français ou internationaux, se créent pour investir sur le Grand Paris et quelques villes en régions

Ce nouvel afflux d’argent viendrait soutenir l’économie sur trois fronts.

-

-

La réduction des dépenses énergétiques

Les fonds d’investissements, institutionnels ou destinés à l’épargne privée, sont aujourd’hui très en avance en matière de développement durable. De même les investissements locatifs en logement intègrent de plus en plus cette dimension. On sait qu’il s’agit là d’un enjeu majeur pour l’environnement, mais c’est aussi un levier formidable pour l’économie.En effet toute réduction de consommation énergétique dans les logements, les bureaux ou les commerces – et le potentiel est considérable – revient pour notre société à dépenser moins pour le même service (mise à disposition de logements, de bureaux ou de commerces) : cela dégage donc des ressources financières que les acteurs – particuliers et entreprises – pourront consacrer à autre chose.

L’immobilier représente ainsi un potentiel considérable de « gains de productivité ». On retrouve une loi de base : l’investissement – ici dans le parc immobilier pour le transformer au regard des consommations énergétiques – génère de la productivité, et est ainsi un facteur de soutien à la croissance, en contrepoint de facteurs moins favorables qui ne manquent pas… -

La métropolisation

Dans notre monde tel qu’il a changé, la croissance est tirée par les métropoles. On peut la mesurer par pays, mais la réalité est celle des villes,

– de leur capacité à rapprocher capital, travail et innovation,

– de leur gestion du temps travail / domicile,

– de leur la réalisation de lieux de vie assurant un bon équilibre local entre logement, travail, loisirs et culture

Tout investissement dans cette direction – donc infrastructures et immobilier – est une contribution immédiate et efficace au dynamisme économique. -

Les nouvelles formes de travail

Y aurait-il autant de startups en France s’il n’y avait pas d’« incubateurs », de « pépinières » et de bureaux de « coworking » ?

Autant de réalisations immobilières, donc d’investissements. Si ces investissements étaient plus importants, nombre d’entreprises, anciennes ou récentes, disposeraient d’un immobilier adapté à leurs nouveaux besoins, dans leur combat pour leur croissance ou tout simplement leur survie.

-

Le rêve des Banques Centrales

Les Banques Centrales baissent les taux d’intérêt pour relancer les crédits à l’économie. Mais ceux-ci ne progressent pas comme elles le voudraient. Ainsi le résultat de leurs efforts est de faire monter le prix des actifs plus que de relancer la croissance.

Pourtant, il existe pour la sphère financière un terrain d’atterrissage sur l’économie réelle : l’immobilier et les infrastructures.

Si ce canal était assez fréquenté, si les nombreuses formes de fonds vers les infrastructures et l’immobilier se développaient à grande échelle, la sphère financière y trouverait son bonheur et l’économie réelle un nouveau souffle…et les Banques Centrales verraient enfin leurs efforts porter leurs fruits.

En ce sens, on ne peut que souhaiter la croissance des fonds qui s’adressent à l’épargne privée : SCPI, OPCI, SIIC, OPCVM immobiliers, FCPI (fonds de capital investissement immobilier), FCPR (fonds communs de placement à risque immobiliers), et tous les FIA (fonds d’investissement alternatifs) nés ou à naître dans l’effervescence créative actuelle.

Si une telle vague, aux côtés des investisseurs institutionnels, devenait une déferlante

- il y aurait plus d’immobilier nouveau, ce qui soulagerait en partie la tension sur les prix

- et surtout on aurait enfin des flux d’investissements qui pénètrent profondément dans l’économie réelle et irriguent cette terre qui en a bien besoin.

La finance enfin au service de l’économie réelle…

C’est une course contre la montre. Il y a sans doute d’autres endroits dans l’économie. Mais tous les flux d’investissement qui s’engagent vers l’immobilier et les infrastructures prêtent main-forte aux efforts des Banques Centrales pour soutenir l’économie.

Voir aussi Pourquoi les politiques n’aiment pas l’immobilier