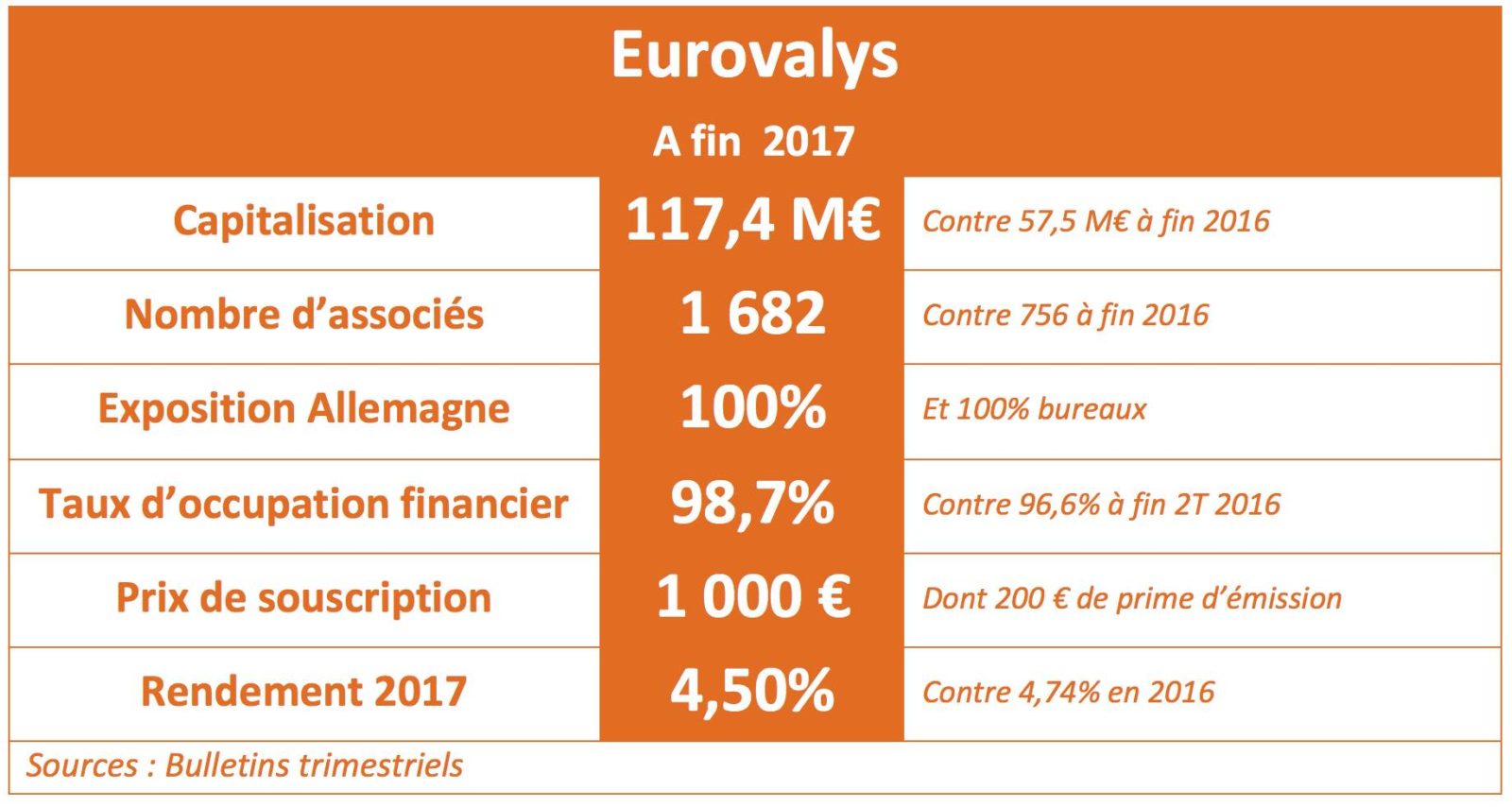

La SCPI européenne concentrée sur l’Allemagne, qui a récemment franchi le cap des 100 M€ de capitalisation, vient de réaliser deux investissements, pour un montant cumulé de 33,1 M€. Elle affiche un rendement de 4,5% en 2017. La maison mère de la société de gestion d’Eurovalys vient de son côté de procéder à un nouvel emprunt obligataire.

Et de huit… Comme annoncé dans son dernier bulletin trimestriel, Eurovalys vient de concrétiser deux investissements en cours de négociation depuis plusieurs mois.

8e acquisition – Après Cologne, Francfort, Wolfsburg, Brême et Mörfelden-Walldorf, la SCPI ajoute les villes de Munich et d’Essen à son portefeuille d’actifs exclusivement allemands. L’immeuble munichois, construit en 2000 mais entièrement rénové en 2017, s’étend sur 12 816 m2, essentiellement de bureaux (12 056 m2). Il se situe plus précisément à 19 km à l’est de Munich, dans la ville de Poing. « Munich est l’un des principaux pôles économiques de l’Union européenne, après Paris et Londres », rappelle le communiqué d’Advenis Investment Managers, l’actuelle société de gestion d’Eurovalys. L’actif est entièrement loué à la société EBV Elektronik, filiale du groupe Avnet, l’un des leaders européens de la distribution de semi-conducteurs. L’immeuble situé à Essen a été construit en 2004. Cet actif de bureaux est entièrement loué à la société Innogy, filiale du groupe énergétique RWE.

Près de 130 M€ investis – Ces deux opérations ont été réalisées pour un montant de respectivement 26,5 M€ et 6,6 M€, ce qui porte à un peu plus de 130 M€ le total des acquisitions d’Eurovalys depuis son lancement. Cette dernière, qui a franchi le seuil des 100 M€ de capitalisation en fin d’année dernière, a déjà procédé au versement de son 4e acompte sur dividende (15 €), portant à 45€ le total de ses distributions annuelles, faisant ainsi ressortir une taux de rendement de 4,5% au titre de 2017.

Emission obligataire – Advenis, la maison mère de la société de gestion d’Eurovalys, qui est en train de procéder à la cession d’une partie du capital d’Advenis Investment Managers, vient par ailleurs d’annoncer le lancement d’une émission d’obligations convertibles, à hauteur de 10 M€, afin de financer « la réalisation d’une partie de son plan de retournement ». Deux des actionnaires du groupe ont déclaré qu’ils participeraient à cette émission, à hauteur de 5 M€ pour Hoche Partners Private Equity Investors, et de 4 M€ pour Inovalis (l’actionnaire majoritaire).

Frédéric Tixier

A propos d’Advenis(i)

Coté sur Euronext Paris, Advenis est un groupe indépendant spécialisé dans la conception, la distribution et la gestion d’actifs immobiliers et financiers. Au service d’une clientèle institutionnelle et privée, le groupe Advenis a développé une expertise technique reconnue en gestion d’actifs financiers ainsi qu’en immobilier résidentiel ancien et tertiaire.

A propos d’Advenis Investment Managers(i)

Advenis Investment Managers (AIM) est la société de gestion du groupe Advenis. Agréée par l’AMF, AIM jouit d’un véritable savoir-faire dans le domaine de la gestion collective d’actifs immobiliers : immobilier de bureaux et immobilier ancien à réhabiliter. AIM a également développé un pôle de compétences unique en allocation d’actifs, long only et en gestion performance absolue.

(i) Cette information est extraite d’un document officiel de la société